整体来看,白酒行业的整体复苏未达预期,但不少上市酒企表现出较强发展韧性。其中,前5家酒企贡献近九成营收,净利润规模优势也在持续扩大。

贵州茅台更在销售淡季的二季度提速,上半年以819.31亿元营收稳坐冠军宝座。与此同时,皇台酒业、岩石股份等尾部地方酒企生存空间被挤压,由盈转亏。

当前,白酒正处于转型升级关键期,白酒企业之间的竞争更加市场化、专业化以及细分化。今年上半年泸州老窖(000568.SZ)净利首次被山西汾酒(600809.SH)反超,业绩排名退至第四位。处在腰部的次高端酒企竞争同样白热化,珍酒李渡(则凭借营收和净利润双高速增长,取代舍得酒业(600702.SH),净利上升至第九位。若其增速延续至下半年,距离百亿营收将更近一步。

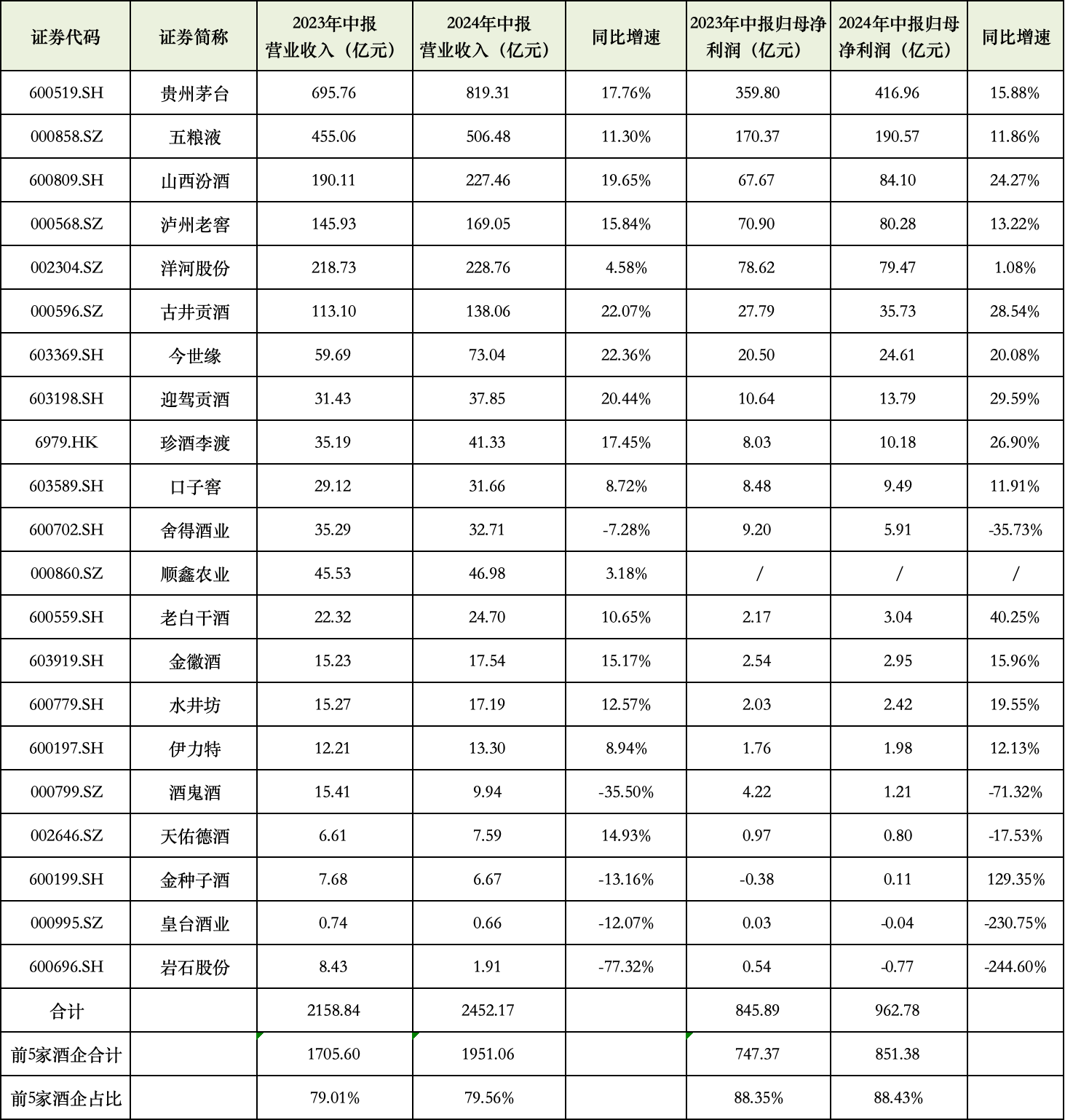

今年上半年,21家白酒上市公司创造的总营收为2452.17 亿元(顺鑫农业仅计算白酒业务),其中,前5家酒企实现营收1951.06亿元,占比高达79.56%,占比较去年同期提升0.55%。

同时,头部酒企的净利润规模优势也在持续扩大。前5家酒企实现了851.38亿元的净利润,占21家酒企962.78亿元(未包含顺鑫农业白酒业务)总利润的88.43%,较去年同期的88.35%略有上升。头部效应进一步集中。

从增速上来看,头部酒企基本保持同比双位数增长的态势。其中,2024年上半年营收、净利润均位列第七位的今世缘以22.36%领跑营收增速。

方正证券分析认为,今世缘实施“停货+提价”组合拳,让渠道信心有所稳定,库存维持2-3个月良性水平,主力单品国缘四开、对开在动销旺季均有双位数以上增长,在苏酒挤压式增长中,公司经营基本面优势稳定。

营收超10亿元的企业中,净利润增速最快的是河北省白酒龙头老白干酒(600559.SH),增速高达40.25%。老白干称,主要是其持续优化产品结构,高中档酒的销售收入增加,同时持续开展降本增效活动,采取积极的销售政策调动了经销商的积极性,使得盈利水平不断提升。

在白酒行业分化中,存量市场向全国名酒、区域白酒龙头以及特色白酒企业靠拢的同时,尾部小型酒企的市场份额避免不了被进一步蚕食,业绩普遍失速。

今年上半年营收规模在10亿元以下的5家酒企,营收及归母净利润均下滑明显,呈现负增长态势。其中,皇台酒业(000995.SZ)和岩石股份(600696.SH,上海贵酒股份有限公司)更由盈转亏,归母净利润分别同比下滑230.75%、244.6%,分别亏损0.04亿元、0.77亿元。

岩石股份资金面临巨大困境,拖欠员工部分工资、供应商货款及客户现金返利等情况仍未消除,截至今年上半年公司经营活动产生的现金流量净额为-5970.95万元,流动负债为13.26亿元,不足以覆盖7.33亿元的流动资产,短期偿债能力较弱。

而对早已掉队的皇台酒业来说,在大本营甘肃省内市场的销售规模正逐渐萎缩,上半年该部分营收同比下滑7.71%至6068.74万元,而布局酱酒项目以推进省外市场的计划也被主动叫停,盈利问题短期内难以迎刃而解。

聚焦到营收前十的酒企,时代财经发现,近3年来,山西汾酒与泸州老窖业绩增速均放缓,两者之间的竞争愈发胶着。

在收入端来看,2021年以前,泸州老窖营收一直高于山西汾酒。在2023年以前,前者的全年归母净利润也一直高于后者,差距一度拉开到20亿元以上。

不过,2021年山西汾酒以75.51%的高增长首次在上半年踏进百亿营收大关,开始反超,其与泸州老窖上半年的归母净利润差距也在逐渐缩小。

而今年上半年,两者同样是双位数增速的情况下,山西汾酒奋力直追,以24.27%的归母净利润增速首次赶超泸州老窖,跻身“探花”位置。

角逐“探花”位置的另一名强劲选手洋河股份(002304.SZ)在今年上半年增长势头明显放缓,营收险守第三位,但归母净利润与去年同期相比,从第三下滑至第五位。

有业内人士指出,在市场缩量的环境下,洋河股份当前为了适应高端化转型进行渠道变革,谨慎向渠道压货,是业绩增速下滑的其中一个原因。而洋河股份早年通过深度分销在全国建立起近9000家经销商的精细渠道网络,若高端酒培育及全国化策略推进成功,未来的发展潜力仍然十分广阔。

关于库存问题,白酒营销专家蔡学飞认为,近几年整个中国酒行业由于产能过剩,动销降低导致了行业性高库存的风险,缺乏品牌支撑的酒企,库存会长期存在。

“从半年报可看出,目前大多数酒企都在降低合同负债来给渠道商减压,从而试图用时间换空间,控量保价,恢复渠道弹性,提振市场信心。”9月5日,蔡学飞接受时代财经采访时表示。

在经历2021年一轮高增长后,舍得酒业的渠道问题开始暴露,对传统优势大单品——品味舍得的控货挺价,拖累了其今年上半年业绩,归母净利润下滑35.73%至5.91亿元,排名从去年上半年的第九退至第十一位。民生证券认为,品味舍得处于去库存阶段,公司主动选择控货稳价为渠道释压,同时中高档酒结构弱化,叠加销售费率提升,利润短期承压。

而珍酒李渡则凭借营收和净利润双高速增长,净利润排名上升至第九位。若其增速延续至下半年,距离百亿营收更近一步。

以2023年数据来看,加上新晋成员今世缘(603369.SH),百亿营收俱乐部里有7名选手,除了上述提到的舍得酒业与珍酒李渡,还有“安徽四朵金花”之一的迎驾贡酒(603198.SH),上半年实现营收37.85亿元,同比增长20.44%。

今年以来,白酒行业整体复苏未达预期,终端动销放缓。一季度得益于春节销售旺季的推动,大部分酒企销售收入均实现增长。但进入二季度销售淡季,疲态尽显。

国金证券近期研报显示,2024年二季度,白酒板块整体实现营业收入918亿元,同比增长11.2%。其中,高端、次高端、区域酒及其他分别实现营业收入597亿元、99亿元、223亿元,同比分别增长14.4%、8.5%、4.4%,而一季度上述子板块营业收入同比分别增长15.9%、14.2%、13.3%,区域酒及其他降速最明显,其次是次高端,而高端酒整体仍以稳为主。

具体来看,高端梯队中的贵州茅台和五粮液依然保持稳健态势,口子窖(603589.SH)、老白干、水井坊(600779.SH)和伊力特(600197.SH)等区域酒企在基数较低的情况下,二季度利润增速也比较可观。其余酒企普遍营收、利润双降。

头部阵营中,山西汾酒、泸州老窖、古井贡酒(000596.SZ)等企业也面临增速放慢的难题,而天佑德酒(002646.SZ)利润由增转降,尾部的岩石股份及皇台酒业下滑进一步扩大。

国金证券认为,从回款端看,自春节后动销氛围较快转淡,特别是商务需求减弱,渠道普遍未有较强的回款情绪。从酒厂角度看,淡季控货梳理价盘是常规操作,普遍不会施以较丰厚的渠道政策去催促渠道回款。两方面因素叠加,二季度回款表现普遍弱于收入端。

在名酒积极开展渠道下沉、抢占次高端价格带的同时,区域酒企则奋力推进全国化,“打造样板市场”成为各区域酒企今年的高频词,全国化战略从过去的快速招商铺货,转向集中资源精耕重点市场。

洋河股份在半年报中提到,坚持战略聚焦和资源聚焦,着眼于省内市场、省外高地市场和样板市场,深度拓展全国化;酒鬼酒一方面聚焦湖南大本营,通过消费者扫码活动、宴席活动等促进C端动销,同时强化样板市场建设及重点客户的定期回访,上半年已启动益阳、江苏、包头、石家庄等11个省内外样板市场。

展望行业深度调整的下半场,蔡学飞预判,行业目前正在筑底阶段,有望明年春节前后出现行业性的库存拐点,部分优势市场与品牌开始恢复性增长,从而带动行业的周期性发展。而白酒产业可能还需要几年时间去恢复、优化与升级。

上一篇:20家白酒上市公司营收超2400亿元

下一篇:跻身贵州白酒TOP3 珍酒实干赢市场

JN江南平台app官方网站_江南JN体育入口版权所有

JN江南平台app 联系人:宋经理 联系电话:13753662140